Los Factores Clave de los Rendimientos

Por: Gonzalo Loayza Devéscovi

Invertir estratégicamente en la Bolsa de valores es mucho más simple desde que aparecieron los ETFs. Grandes empresas como BlackRock, Vanguard, Morgan Stanley y muchas otras más pequeñas, han venido desarrollando miles de ETFs, facilitando a los inversionistas la conformación de robustos y diversificados portafolios.

Lo que comenzó como un mecanismo para facilitar la compra de índices a inversionistas pasivos a finales de los años 90s, se ha convertido en una fuente inagotable de recursos en favor de todos los interesados en participar de este lucrativo mercado, apoyándose en la versatilidad y facilidad que brindan los ETFs.

Como parte de este imparable desarrollo de los ETFs, cabe destacar que uno de los aspectos abordados por estas empresas, tiene que ver con los que se denomina la inversión a través de Factores.

Que son los Factores?

En términos generales, podemos llamar como factores a los drivers de los retornos del mercado, o cualquier cosa que explique o participe en la generación de retornos en las acciones o ETFs.

Especialmente a partir de la década de 1990, el profesor Eugenio Fama, (premio Nobel de economía en 2013) y diversos otros economistas han investigado tratando de encontrar los principales factores que expliquen el desempeño de los mercados, especialmente el de las acciones.

He encontrado diversos estudios que señalan que hay más de cien factores que han sido debidamente estudiados por académicos de muchas partes del mundo y por importantes fondos de inversión. Existe sin embargo, mucha evidencia académica y empírica que muestra que existen cinco factores que han conducido estos retornos superiores en el largo plazo: Valor, Tamaño, Baja Volatilidad, Calidad y Momentum.

BlackRock que es el gigante de esta industria, ha logrado producir cinco ETFs reproduciendo de manera muy eficaz estos cinco factores. La cinco estrategias con los mayores fundamentos empíricos y académicos han sido empaquetados en ETFs y puestos a disposición de cualquier inversionista a un costo significativamente bajo. Qué más podemos querer? A continuación, vamos a presentar las principales características de cada uno de estos ETFs y su mayores beneficios.

1.- Valor.- Probablemente esta sea la más conocida, famosa y popular estrategia de inversión en el mercado de acciones. Value Investment es la estrategia que ha utilizado por décadas Warren Buffett y que lo hizo famoso y uno de los hombres más ricos del mundo.

Esta forma de invertir fue desarrollada por Ben Graham a comienzos del siglo pasado y fue perfeccionada por Warren Buffett a tal extremo que se han escrito más de 2,000 artículos, papers y estudios,tratando de describir la manera como invierte este conocido personaje.

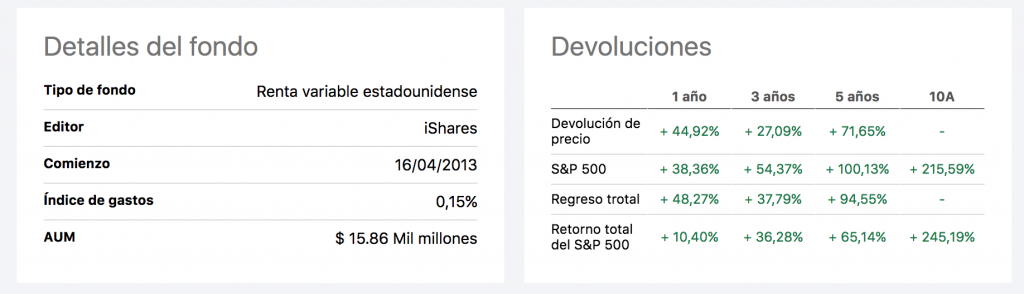

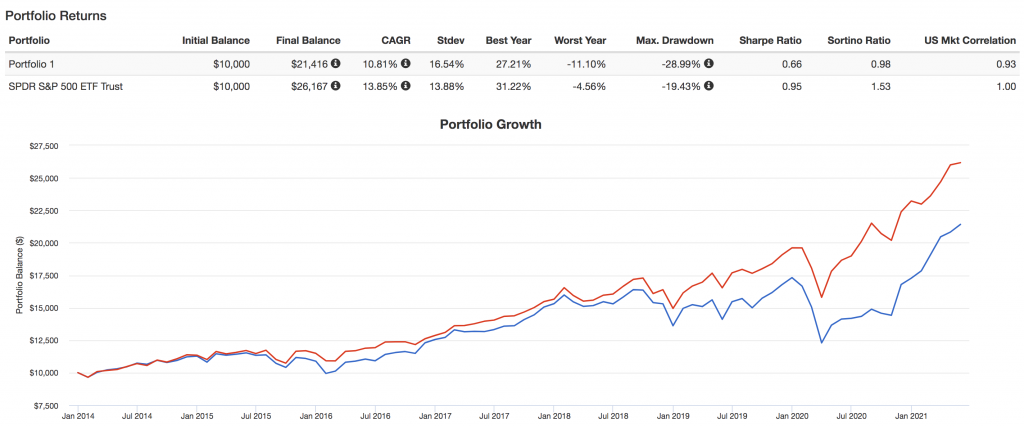

BlackRock ha desarrollado un ETF a partir de esta estrategia, lo han llamado iShares Edge MSCI USA Value Factor ETF y su símbolo es VLUE. Este ETF invierte en empresas de USA que están comprendidas en sectores diversificados y cuyo precio de mercado sea inferior a su valor intrínseco. BlackRock ha desarrollado sus propios criterios de selección de las 152 acciones que conforman este ETF.

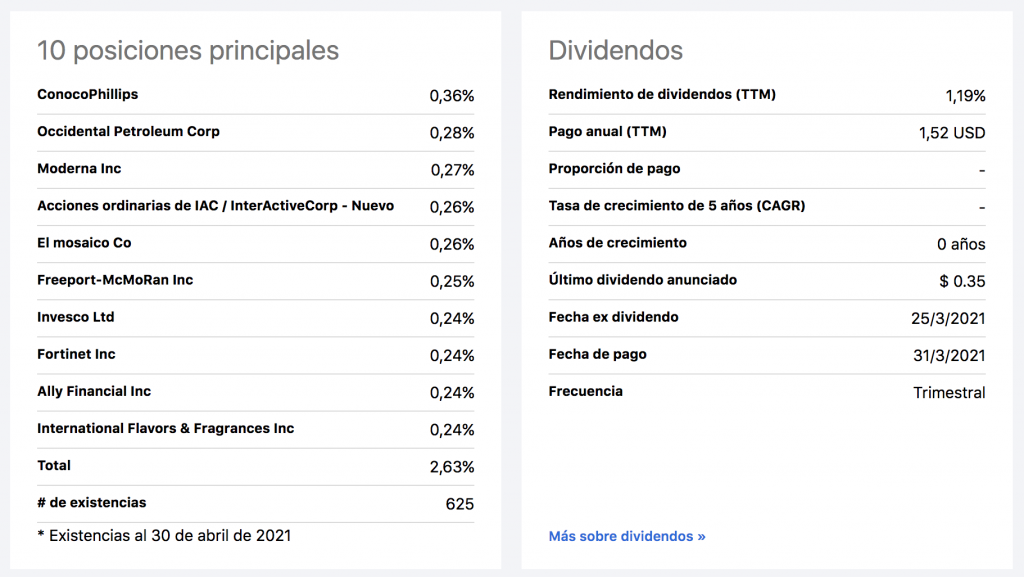

En consecuencia, VLUE es un ETF diversificado que utiliza la estrategia valor para seleccionar a sus componentes. A continuación se presenta un conjunto de información de de este ETF obtenida directamente de la publicación especializada Seeking Alpha:

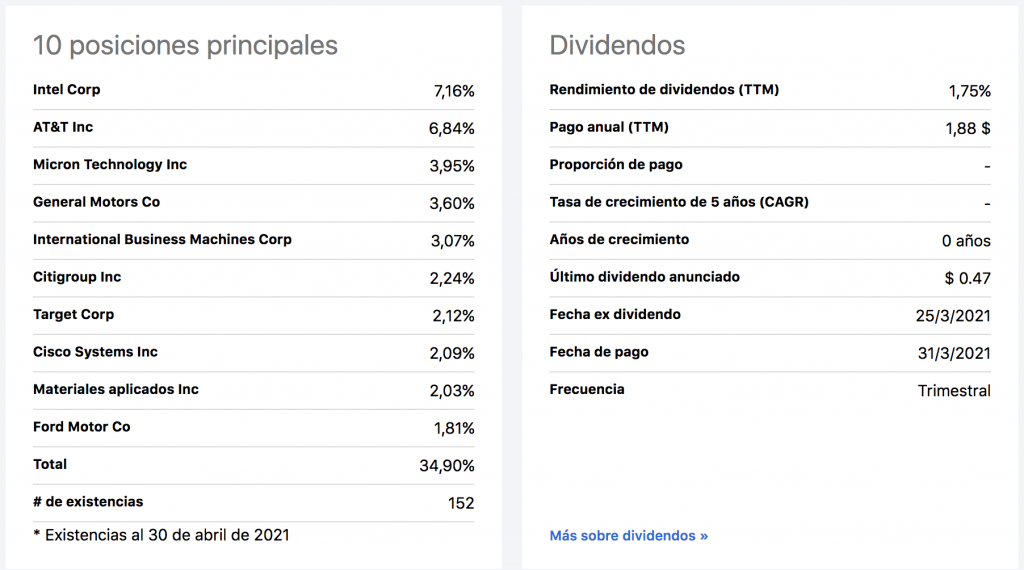

En el siguiente gráfico se puede apreciar el desenvolvimiento de este ETF en comparación con el índice S&P-500. La línea roja corresponde al S&P-500 y la línea azul al ETF VLUE. Entre finales del 2013 y finales de mayo del 2021, VLUE ha registrado un rendimiento de 10.8% anual con una volatilidad promedio del 16% durante este período.

2.- Tamaño.- El precio de las acciones de las empresas pequeñas tienden a moverse a mayor velocidad que el precio de las compañías más grandes. Ese es el principio que está detrás de de este ETF al que BlackRock ha llamado iShares Edge MSCI USA Size Factor ETF y su símbolo es SIZE.

SIZE es un ETF que invierte en empresas pequeñas cuyas acciones se negocian en la Bolsa de NY y cuyas características pueden ser las empresas en crecimiento o de valor. Actualmente, este ETF está conformado por acciones de 625 diferentes empresas.

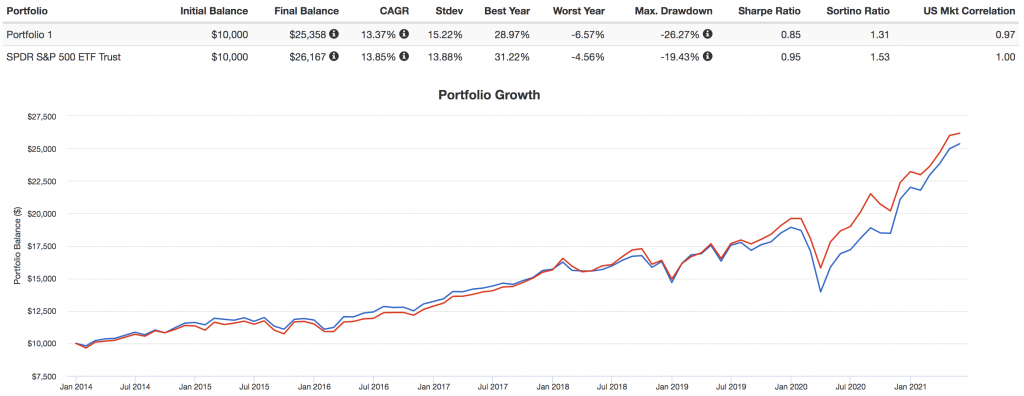

A continuación se presenta un conjunto de información de de este ETF obtenida directamente de la publicación especializada Seeking Alpha:

En el siguiente gráfico se puede apreciar el desenvolvimiento de este ETF en comparación con el índice S&P-500. La línea roja corresponde al S&P-500 y la línea azul al ETF SIZE. Entre finales del 2013 y finales de mayo del 2021, SIZE ha registrado un rendimiento de 13.37% anual con una volatilidad de 15.22%.

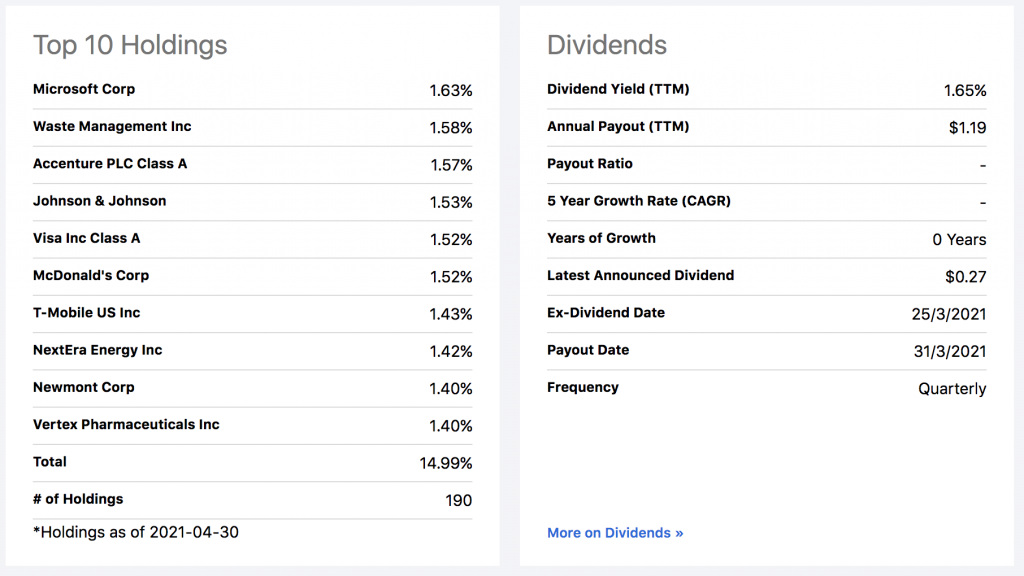

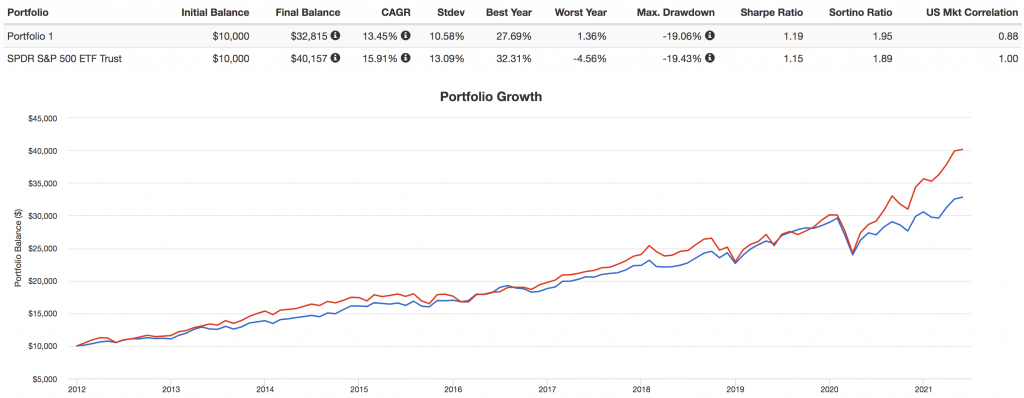

3.- Baja Volatilidad.- Numerosos estudios académicos han mostrado que las acciones que registran menor volatilidad en sus precios, tienden a experimentar mayores retornos a largo plazo, en comparación con las acciones con mayor volatilidad. Este es el principio utilizado por BlackRock para desarrollar su ETF denominado iShares MSCI USA Min Vol ETF cuyo símbolo es USMV.

USMV es un ETF que invierte en empresas cuyas acciones se negocien en la Bolsa de Valores de NY, utilizando una metodología de selección que prioriza la volatilidad de cada una de ellas, con la finalidad de minimizar dicho factor dentro del portafolio. Actualmente, este ETF está conformado por 190 acciones de distintas empresas.

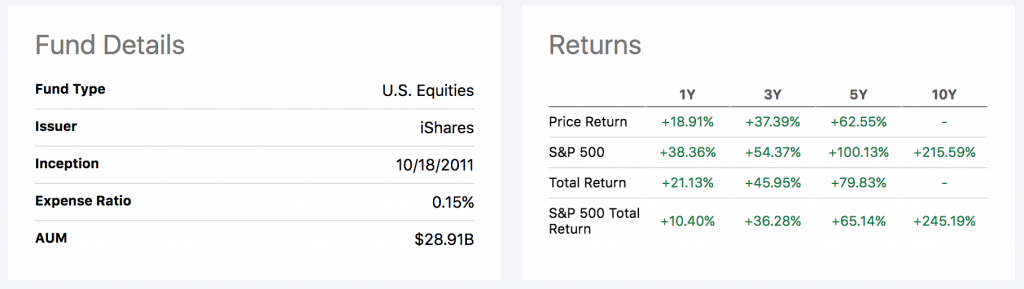

A continuación se presenta un conjunto de información de de este ETF obtenida directamente de la publicación especializada Seeking Alpha:

En el siguiente gráfico se puede apreciar el desenvolvimiento de este ETF en comparación con el índice S&P-500. La línea roja corresponde al S&P-500 y la línea azul al ETF USMV. Entre finales del 2013 y finales de mayo del 2021, el rendimiento de USMV ha sido de 13.45% al año, con una volatilidad de apenas 10.58%

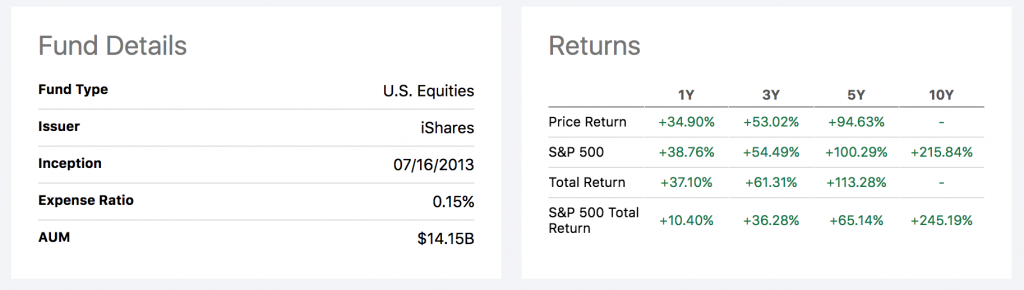

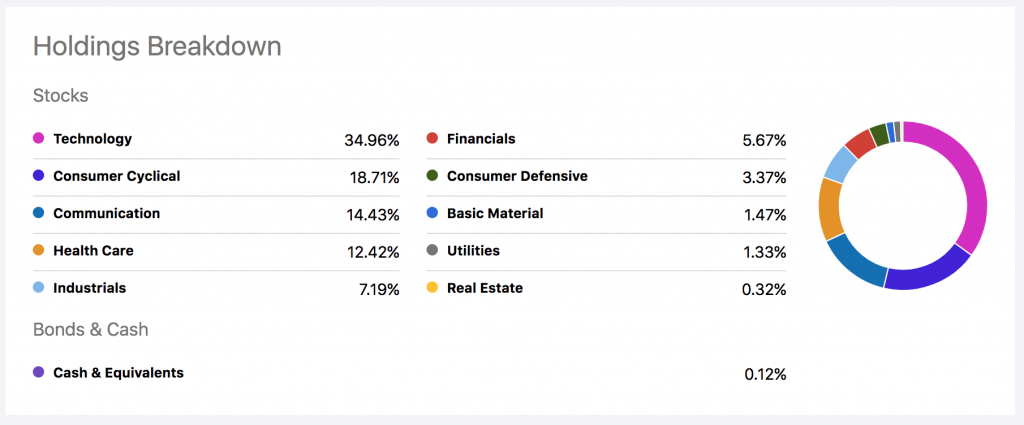

4.- Calidad.- Las acciones de las empresas con mejores fundamentos suelen tener mejores retornos que aquellas que prometen grandes resultados en un futuro. Las principales características de estas empresas son: altos retornos sobre el patrimonio y sobre activos; elevados márgenes brutos y operativos; estabilidad en la generación de utilidades, crecimiento dinámico y poco o nada de deuda.

Muchas de estas empresas son líderes en sus industrias, con gerencias sobresalientes y con una gran capacidad de generar muy altos flujos de caja. Estos son algunos de los criterios utilizados por BlackRock para desarrollar su ETF denominado iShares MSCI USA Quality ETF cuyo símbolo es QUAL.

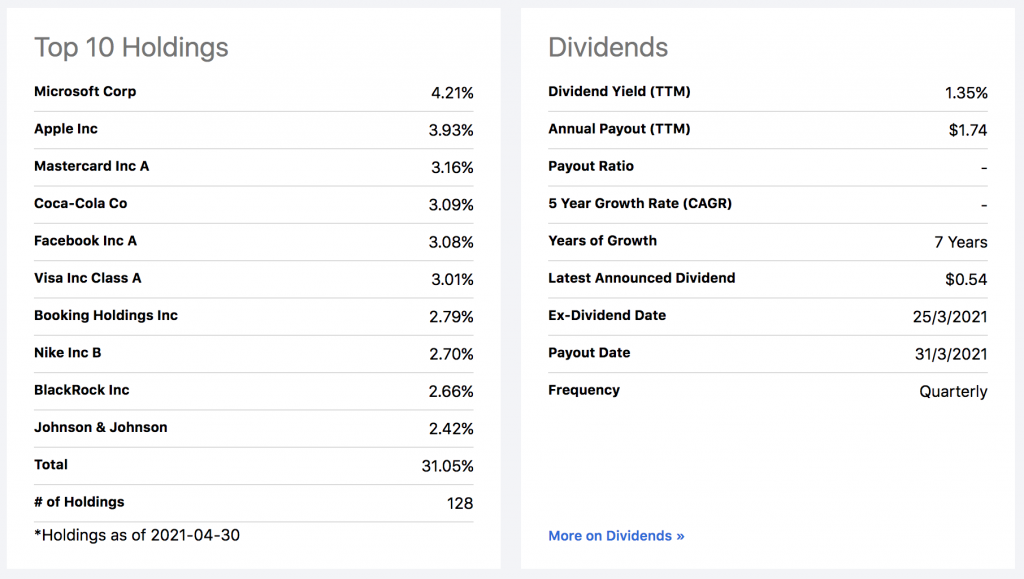

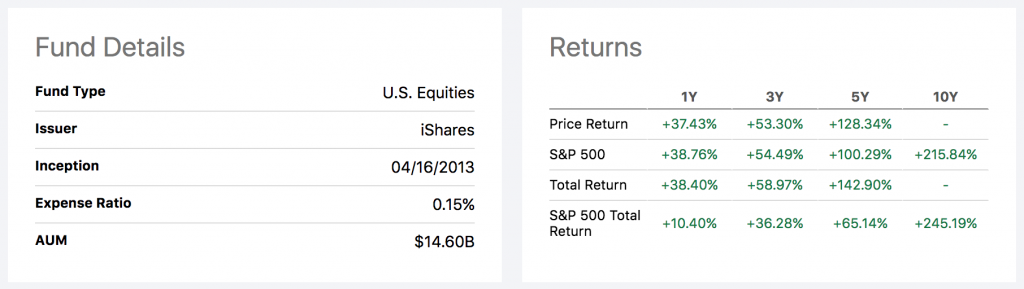

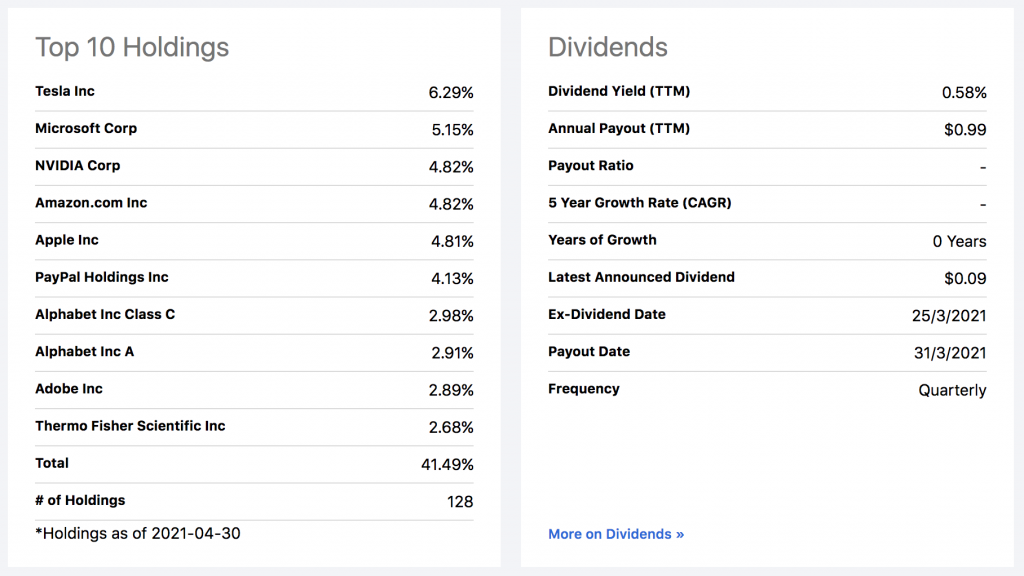

QUAL es un ETF que invierte en empresas cuyas acciones se negocien en la Bolsa de Valores de NY, utilizando una metodología de selección que prioriza la calidad de sus indicadores financieros y operativos de cada una de ellas. Actualmente, este ETF está conformado por 128 acciones de distintas empresas.

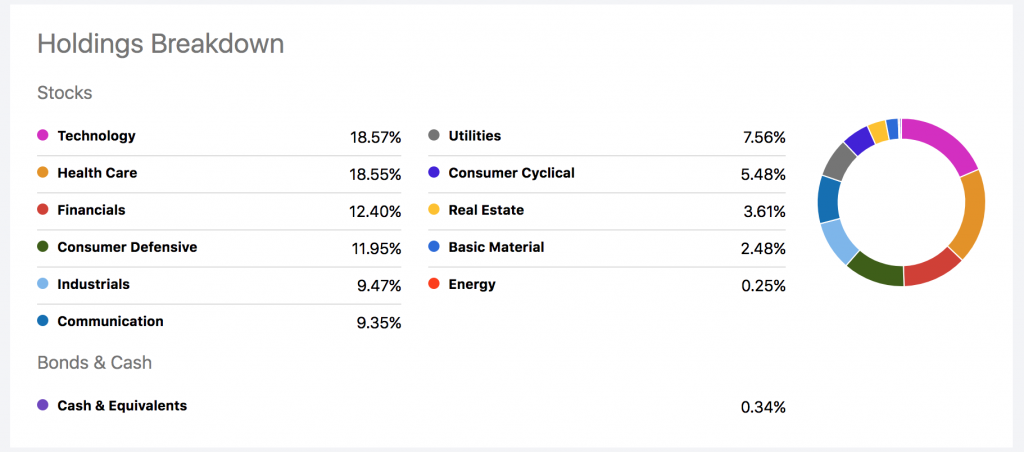

A continuación se presenta un conjunto de información de de este ETF obtenida directamente de la publicación especializada Seeking Alpha:

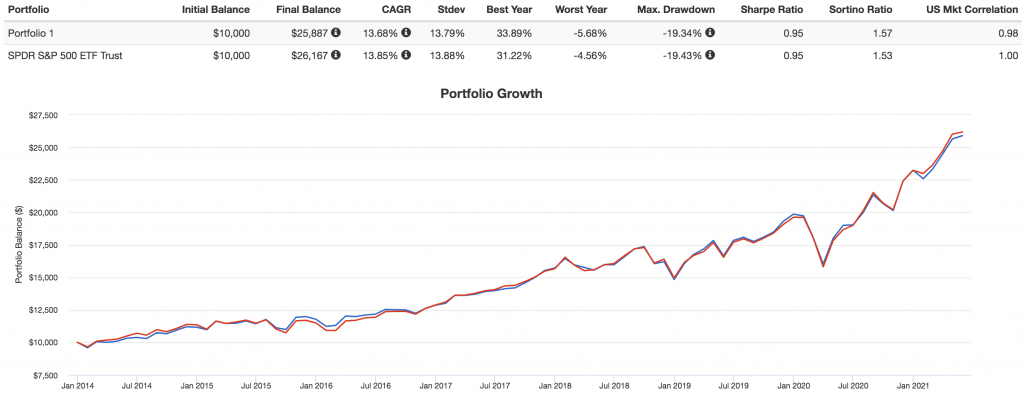

En el siguiente gráfico se puede apreciar el desenvolvimiento de este ETF en comparación con el índice S&P-500. La línea roja corresponde al S&P-500 y la línea azul al ETF QUAL. Entre finales del 2013 y mayo del 2021, QUAL ha registrado un retorno de 13.68% anual con una volatilidad de 13.79%

5.- Momentum.- Este es uno de los más importantes factores. En 1993, un estudio realizado por los profesores Jegadeesh y Titman (J&T) mostró el enorme potencial de resultados que podían generar las acciones bajo este impulso. Muchos trabajos académicos posteriores confirmaron y ampliaron los resultados encontrados por J&T.

El principio detrás de Momentum es que las acciones que durante un período determinado (seis meses por ejemplo) viene experimentando retornos excepcionales, continuarán mostrando este tipo de resultados durante los siguientes seis meses. Del mismo modo, las acciones que experimenten resultados pobres en dicho período, continuarán experimentando bajos resultados durante los siguientes seis meses.

Este es el criterio utilizado por BlackRock para desarrollar su ETF denominado iShares MSCI USA Momentum ETF cuyo símbolo es MTUM.

MTUM es un ETF que invierte en empresas cuyas acciones se negocien en la Bolsa de Valores de NY, utilizando una metodología de selección que prioriza el desempeño de cada una de ellas en uno o varios períodos diferentes. Actualmente, este ETF está conformado por 128 acciones de distintas empresas.

A continuación se presenta un conjunto de información de de este ETF obtenida directamente de la publicación especializada Seeking Alpha:

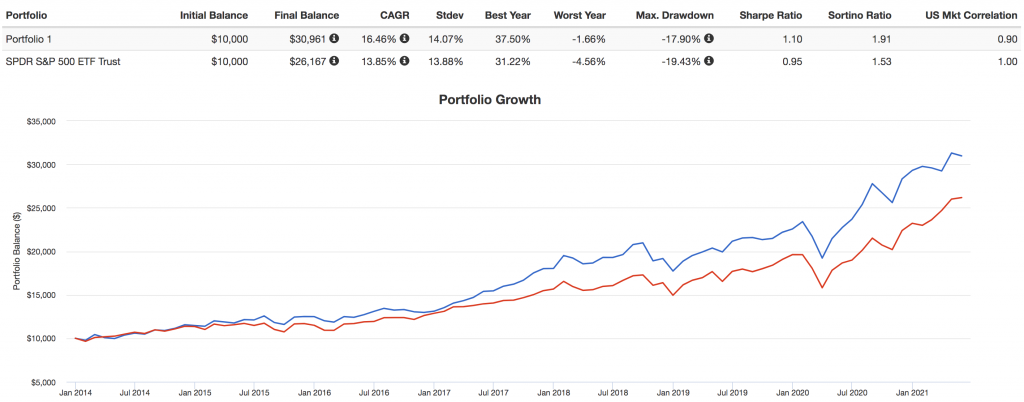

En el siguiente gráfico se puede apreciar el desenvolvimiento de este ETF en comparación con el Indice S&P-500. La línea roja corresponde al S&P-500 y la línea azul al ETF MTUM. Entre finales del 2013 y mayo del 2021, MTUM ha registrado un rendimiento de 16.46% anual, con una volatilidad de 14.07%.

Comentarios recientes